北京市税务局:股权激励的税务处理

日期:2019.11.12

来源:北京市税务局

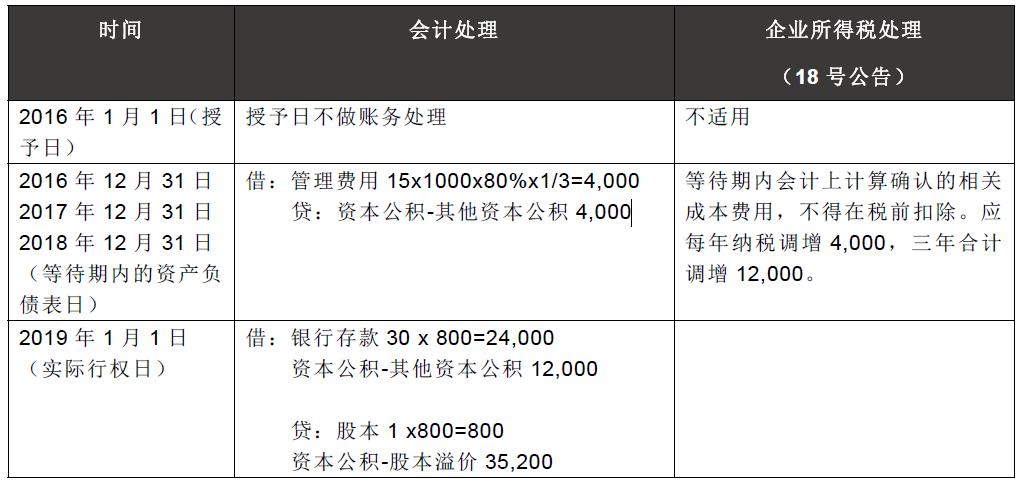

(1)股权激励支出扣除额的税会差异协调问题。甲公司是境内上交所的一家上市公司,2016 年1 月1 日,公司向其管理人员授予1,000 股股票期权,股票每股面值1 元。同时约定这些管理人员从2016 年1 月1 日起在该公司连续服务满三年,可以每股30 元的价格购买1 股公司股票。该期权在授予日的公允价值为15 元/股。甲公司估计三年中离职比例约为20%,行权日实际离职比例也为20%,上市公司于2019 年1 月1 日(实际行权日)发行新股,公允价值为每股50 元。

问:按照《国家税务总局关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告》(国家税务总局公告2012 年第18 号,以下简称18 号公告)的规定,实际行权时应以该股票的公允价格(50 元)与激励对象实际行权支付价格(30 元)的差额(20 元)和数量(800 股),计算确定当年工资薪金支出16,000 元进行税前扣除。然而,企业在会计上仅确认了12,000 元的工资费用。应按哪个数额确认扣除额?

答:根据18 号公告第二条第(二)项的规定,“在股权激励计划可行权后,上市公司方可根据该股票实际行权时的公允价格与当年激励对象实际行权支付价格的差额及数量,计算确定作为当年上市公司工资薪金支出,依照税法规定进行税前扣除。”股权激励支出的税务处理与会计处理存在差异。按照《企业所得税法》第二十一条的规定,“在计算应纳税所得额时,企业财务、会计处理办法与税收法律、行政法规的规定不一致的,应当依照税收法律、行政法规的规定计算。”因此企业在对股权激励支出进行税务处理时应按18 号公告第二条第(二)项的规定执行,即在2019年实际行权时按16000 元进行税前扣除。